ゆとりの資金計画

≪ 賢い住宅資金計画 ≫

今、家づくりで後悔している人が後を絶たないと言う事実。 なぜ、多くの人が後悔してしまうのでしょう?

よく耳にする項目を紹介しながら ポイントを確認することにしましょう。計画を立てるには、まず 目標額 = 総額 が必要です。項目を 【建築費について】 と 【住宅ローンについて】 の2つに分けてお話します。

決して、感覚が麻痺してしまった状態で住宅ローンを組まないこと。

正しい知識を持って計画を立てましょう。

[ 建築費について ]

![]()

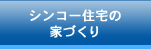

資金計画をするにあたって建物の価格だけでなく、

マイホームでの新生活を始めるまでの総額を把握しておいた方が良いでしょう。

建築費以外にも諸費用など結構かかるものです。正しい知識を持って家づくりを進めいないと

“予算オーバー!” 結果、「月々の支払額が増えた!」 「ゆとり資金が無くなった。」

などと言うことになりかねません。

建築費の総額や、予算内で建築するための確認していただきたいポイントをお話しします。

[ 確認しましょう ]

![]()

体験者のお話しからすると、

体験者のお話しからすると、

「建築計画中は大きな金額の話しが続き、金銭感覚が麻痺してしまった。」

「僅かなローン返済額のアップでグレードアップできると聞いて次々変更してしまった。」

などなど...新生活がはじまってからの後悔の理由が聞こえてきます。

「せっかく新築するのだから」という気持ちは誰しもが持っているのではないでしょうか。

だから多くの人が陥ってしまうのかもしれません。

建築途中の変更であれば尚、工期延長・入居が遅れるなど、金額はドンドン嵩んでいきます。

夢をそのまま実現できればとっても幸せ。 夢に上限はありません。

しかし、現実は予算があり その範囲内で計画を進めるようにしましょう。

あなたの総予算とは、ご自分で準備できる頭金と銀行などからの借入金との合計額

[ 頭金 + 借入金 = 総予算 ]のことです。 頭金は住宅取得費の30%といわれていますが、多いに越したことはありません。しかし『生活のためのゆとり資金』は確保しておいて下さいね。

借入金は、入居後の生活を考え月々の支払可能額を重視 し総予算を設定してください。

「ゆとりの資金計画で、後々入れ替えられる設備類などは “将来の夢” としてまた叶える事が出来る…。」

気持ちにも こんなゆとりを持っていると、あなたの家づくり に後悔はないことでしょう。

![]()

本体工事費は、全体の約7割を占め、会社によって同じ広さでも、価格に大きく差があります。

■ 見積りの内容を詳しく聞いておく。

見学会などで候補に上がった 人・建物共に信頼できる会社・業者に見積りを依頼し 工法 断熱 耐震 仕様等についてもキチンと説明を受け、建物の価格と共に内容について詳しく聞きましょう。

会社によって工事名称が異なる場合があるので、その点もよく聞いておきましょう。

そして予算に合った価格帯、そして納得いくまで説明してくれる会社・業者を選ぶことが望ましいでしょう。

■ 注意したい 『 坪単価 』。

仕様や工法の違いとは別に、見積りに含まれる 『本体価格』 の部分にどこまで含まれているか?という点です。

「 A社が安かったので建築を依頼、建物本体のみの価格だったため、解体工事・外構工事費・基礎補強工事などは含まれておらず、結局高額な契約となった。」

「 B社は高く見えたが、外構工事費 ・ カーテン ・ エアコンまで見積りに含まれており、引越し代や諸費用なども明記してあり、全てを把握できたので全てB社へ依頼した。」

そうなんです。よく見かける 『坪単価』 の中身、建築費の見積りの出し方に決まりが無く、どこまでが含まれているかは会社によって異なっているのです。

本体工事費のアップは大幅に工事費をアップさせます。後になって「希望と違う!」 変更 や 追加 ということが起こらない様に付帯工事や諸費用なども忘れずに確認しておきましょう。

![]()

■ 付帯工事 ・ 諸費用の確認しましょう。

建築に関する総費用にはどんなものが含まれているか知っておきましょう。

主な付帯工事として

・ 屋外電気工事 電線を道路から敷地内へ引き込みます。

・ 屋外給排水工事 給排水管を建物内に引き込む工事です。

・ ガス工事 指定会社がおこないます。

・ 照明、エアコン 工事範囲を確認しておきましょう。

・ 外構工事 門扉や塀、カーポート。敷地内の仕上げ。

・ 解体工事 建替えの場合は必ず確認しておきましょう。

・ 基礎補強工事 建替えの場合も必ず確認しておきましょう。

・ その他、近隣等への工事が必要な場合もあります。

主な諸費用として

・ 地盤調査費 あなたの土地の地盤の強度を調査します。

・ 契約書の印紙税 工事請負契約の際に必要です。

・ 建築確認申請費 建築基準法に合致しているか、役所に申請するための費用です。

・ 地鎮祭・上棟式費 お施主様の任意で行います。

・ 近隣への挨拶費 工事のご挨拶にうかがいます。

・ 引越し、仮住まい費 建替え時など。

・ トランクルーム代 仮住まいをされる場合などに必要となります。

・ 水道加入金 新築で水道を引き込む場合などに必要です。

・ その他、あなたの生活スタイルによって異なってきます。

-さらに詳しくお知りになりたい方へ-

シンコー住研では、住宅資金計画のご相談会を行っております。

お気軽にお問合せ下さい。

また、当社発行の定期購読紙 『エスジェイ通信』 でも、<住宅資金計画>を発行しています。

住宅ローンと諸費用 について

![]()

住宅ローンにも保証料や諸費用、印紙税。その他にも申請費、また税金などさまざまな支払いがあります。

また住宅ローンにも色々な商品があり、金利のタイプや返済方法、優遇制度を利用する場合など、あなたのタイプに合った買い方 ・ 住宅ローン商品を選択し、確かな知識とゆとりを持った計画を立てておけば思いがけない出費に慌てる事なく将来を見据えた計画が立てられるでしょう。

金利1%の違いで何百万円という差が出るのです。

無理のない返済額・返済方法をしっかりと確認し、選択しましょう。

[ 確認しましょう ]

![]()

まず、あなたの住宅資金計画=総予算を確認してみましょう。

総予算とは、あなたが準備できる頭金と、ほとんど場合が『住宅ローン』の利用となります。

人生で一番高い買い物家ではなく、住宅ローンであるということ。

そして、今後の人生の3大資金といわれる教育資金・老後の資金と共に住宅にかかる維持費なども考えて、無理のない資金計画を立てましょう。

“頭金は住宅取得費用の20%は準備しましょう” とよく聞きますが、多くの住宅ローンの融資額が住宅取得費用の80%としている所が多いからです。

住宅取得に関わる総費用は、総予算を越えてはいけません。

一見、当たり前のような事なのですが、<建築費について>でもお話したように

「この工事が含まれていなかった。」 「諸費用等が予想以上にかかった。」などというお声を多く聞きます。家づくりを成功させるポイントは、やはり しっかりとした資金計画と言えるのではないでしょうか。

それでは、あなたの資金計画を確認してみましょう。

①上図の頭金の部分の計算です。

マイホーム預貯金 + 親からの援助 + その他 = 自己資金

② 次は借入になる部分の計算です。 年収から返済可能額を確認してみましょう。

年収 + 年収負担率 = 年額返済可能額

(年収負担率とは、年収に占める年間の住宅ローンの返済額。

ここでは、不意の出費などの事を考え無理のない範囲で25%に設定しています。)

③ 次は あなたの今の家計からみた返済可能額を確認してみましょう。

家賃 + 毎月のマイホーム積立金 + 駐車場代など = 毎月返済可能額

いかがですか? ②と③はほぼ近い金額が出たのではないでしょうか?

でも!これは目標・目安の設定です。

住宅を取得した場合、固定資産税や維持費が発生します。

全てを建築時にだけ焦点をおいてよいのでしょうか?

これは家づくりを成功させるための大きなポイントです。

そして、住宅ローンにはさまざまな金利のタイプや返済方法があります。

ご契約される内容をよく確認し、あなたに合った商品を選びましょう。

![]()

住宅ローンは大きく分けて 公的融資 と 民間融資 があります。現在その数約4800種ともいわれ、さまざまなタイプの商品があります。

選択のポイントは、金利 ・返済期間 ・返済方法 ・借入金額 。また、借入時期も検討が必要でしょう。

■金利のタイプ

住宅ローンの利用でマイホームを購入する場合、価格が2.500万円だったとしても商品の選択次第で最終的な支払い総額が3.000万円であったり、また4.000万円になることもあり得るのですから慎重に選択しなければなりません。

・ 固定金利型

メリット 全期間一定の金利のため、返済計画が立てやすい。

低金利時期にローンを組むと将来も低金利で返済額が確定されている。

デメリット 市場の金利が下落しても金利は下がらない。

金利の高い時期にローンを組むと将来金利が下がっても高金利に基づいた返済額となる。

変動金利型の住宅ローンに比べると設定金利が高い。

・ 変動金利型

メリット 高金利時に借りると、将来の金利の低下に合わせて返済額が下がる。

デメリット 借入時に将来の返済額が確定されないため不安が残る。

低金利時に借りると将来の金利上昇とともに返済額が増えてしまう。

金利上昇により返済額の見直しで返済額が125%を超えた時未払い利息が発生する。

・ 固定金利期間選択型

メリット 一定期間の返済計画を確定することが出来る。

高金利に借りると金利が低下した場合返済額が下がる。

デメリット 借入時に将来の固定金利終了後の返済額が確定されず不安が残る。

低金利時に借りると、将来の金利の上昇とともに返済額が増えてしまう。

ポイント

「変動金利」や「固定金利」などの金利タイプをうまく選び、上手に返済計画に組み入れるポイントは、 今後金利がどう動くと予測するか、です。今後高くなると予想される場合には、今住宅ローンを選ぶ際に一定期間金利を固定してしまう方が有利でしょう。

まだ低くなる、あるいはよこばいである、と予想する場合には変動金利にしておくほうがよいでしょう。

しかし、

金利の動向を正確に読める人は滅多にいません。

先が読めない金利に対して今金利タイプを決めるのは難しいことです。

よって借りた後に金利タイプを容易に変更できるかどうかは商品選びの重要なポイントといえるでしょう。

金利のタイプは、今後のあなたのライフサイクルと返済計画も充分考慮し、選択しましょう。

■返済期間・返済方法

返済方法には 元利均等返済 と 元金均等返済があり、民間の住宅ローンでは元金均等返済は一般的ではないのですが、フラット35や機構融資では利用可能。

元利均等返済

・毎月の返済額(元金+利息)が一定金額となる方法で、金利が同じ期間は月々の元金の返済額が変わりません。

・返済額が一定であるため、長期にわたる返済計画が立てやすい。

・この返済方法は元金均等返済と比較すると融資残高の減り方が遅く、利息の総支払額は多くなりますが、毎月の返済額が一定なので返済計画が立てやすく、元金均等返済に比べて返済開始当初の返済負担を軽減できます。

元金均等返済

・毎月の返済する元金一定。

・元利均等返済に比べ当初の返済額は多いが、返済が進むにつれ少なくなっていく。

・元金の減りが早いため、元利均等返済に比べ総返済額は少ない。

その他のチェックポイント

・住宅ローンは返済期間が最長35年の商品もありますが、退職時期や支払い期間について考えておきましょう。

・ボーナス併用払いについては、今後の計画の立て易さや不測の事態を等をよく考慮された上で選択下さい。

・万一の場合の返済方法の変更はできる?

・繰上返済は可能?繰上返済手数料は? また、その後の返済期間の延長はできる?

・火災保険は? などなど…

繰上返済について

住宅ローンでは、借りた後の利便性が経済性に大きく関わる場合があります。

よって、借りた後の利便性にも注目する必要があります。

住宅ローンは一般に元本が大きく、返済期間が長いため、利息額も高くなります。

これを嫌って月々の返済額を多くしてしまうと、かえって返済を困難にしてしまうのですが、上手に繰り上げ返済を使うことで、この利息返済分を軽減することができます。

この繰り上げ返済は、多くの金融機関では手数料が必要となります。

また、繰り上げ返済回数に制限が設けられているところもあります。

また、手続きの際には来店を必要とし、契約書の再提出となる場合もあります。

よって繰上返済を視野に入れる場合 下記の項目も確認しておきましょう。

・手続きの方法や場所: 窓口に行く必要があるか、電話やインターネットからも可能か

・手数料: 金額や頻度に応じた手数料が必要とされるか、またどのくらいの金額か

・制限: いつでも可能か、金額や時期・回数に制限があるかどうか

あなたの希望やタイプにあった返済方法によって質問もあるかとおもいます。

高額な車や商品を購入するときのように、よく確認してください。

![]()

■諸費用

マイホーム取得時にはさまざまな諸費用が発生し、住宅ローン利用時に関しても諸費用は発生します。金融機関等によってもその内容は異なりますがその項目をあげておきましょう。

印 紙 土地購入時 建物の契約書 銀行ローン契約時 (金額はそれぞれで異なります)

保証料 土地建物の両方を購入したい場合には両方の費用。

融資手数料

火災保険料 ロン支払い年数分一括支払金額が必要です。

登記費用 土地購入時 → 所有権移転費用。 建物購入時 → 表示登記・保存登記。

抵当権設定料 銀行などからの借入の場合、土地・建物を担保提供します。

保証会社事務手数料

振込み手数料

長期固定金利選定手数料

土地購入時不動産仲介料 購入金額の3% + 消費税 + 6万円(一般的に)

団体信用生命保険料 等

ご契約までに必ず確認が必要です。

-さらに詳しくお知りになりたい方へ-

シンコー住研では、住宅資金計画のご相談会を行っております。

お気軽にお問合せ下さい。

また、当社発行の定期購読紙 『エスジェイ通信』 でも、<住宅資金計画>を発行しています。

今すぐ、お問合せ・ご相談はこちらから!